WORLD

1. Thị trường Nhà ở tại Mỹ có dấu hiệu ấm lên. Nhà ở khởi công mới tăng mạnh hơn 200 nghìn đơn vị so với tháng trước, đây là mức cao nhất trong vòng 6 tháng trở lại.

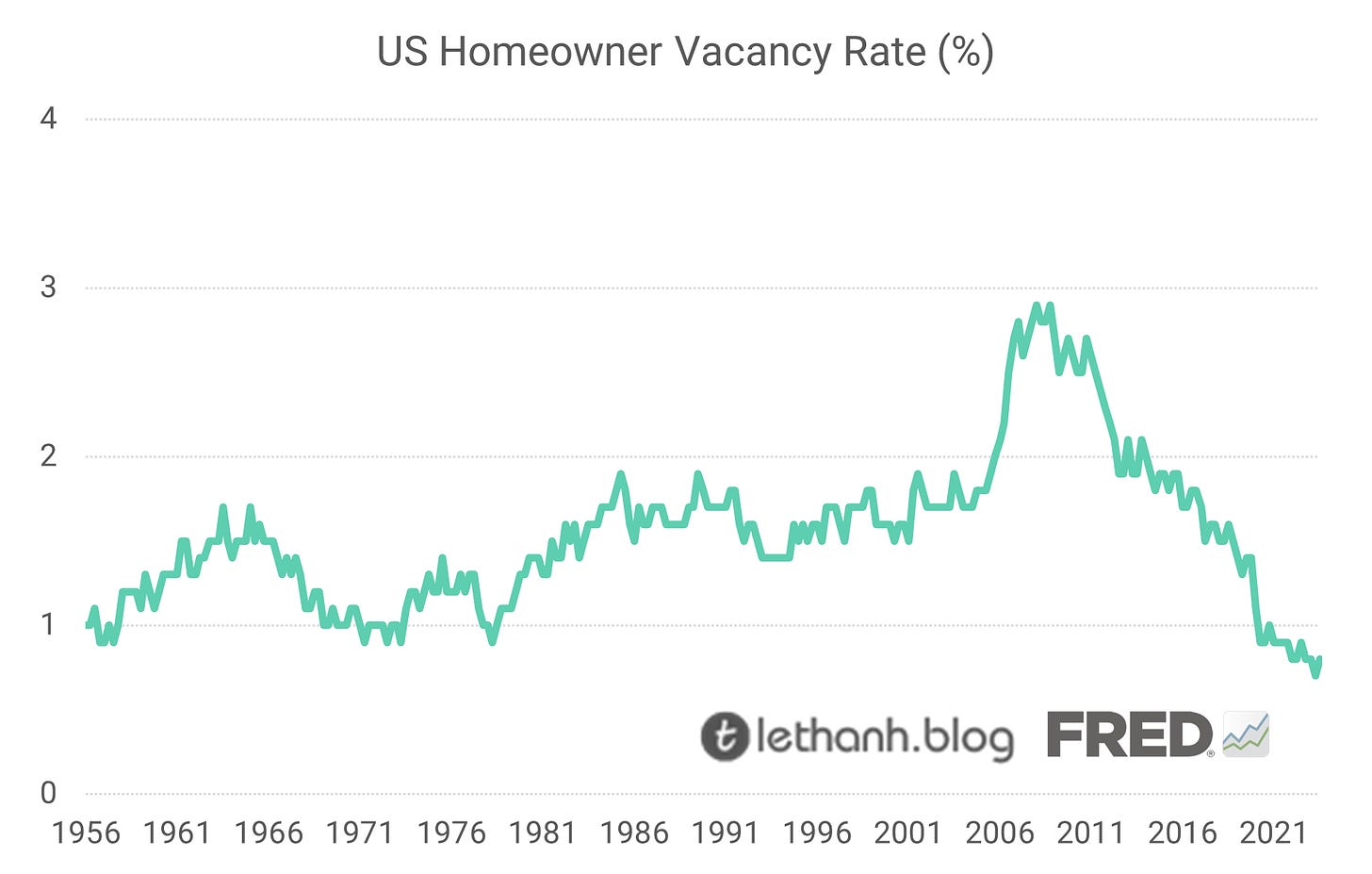

2. Một vài yếu tố tích cực đang hỗ trợ thị trường. Về phía nguồn cung, đang có sự hạn chế, thể hiện qua chỉ số tỷ lệ nhà trống để bán đang ở mức thấp kỷ lục của lịch sử.

3. Và tồn kho nhà hiện hữu cũng đang ở mức thấp (ở Mỹ thị trường nhà đất chia làm ba loại: nhà hiện hữu, nhà mới và nhà chờ xử lý, trong đó nguồn cung nhà hiện hữu là lớn nhất).

4. Về nguồn cầu, lãi suất thế chấp cố định 30 năm đã giảm gần 1% so với mức đỉnh.

5. Nhưng giá nhà vẫn đang ở mức cao sẽ là yếu tố lớn nhất cản trở bên phía nguồn cầu. Nhìn chung kết hợp các yếu tố trên với nhau thì thị trường nhà đất tại Mỹ khó có thể giảm thêm, nhưng ngược lại cũng khó có thể tăng mạnh được.

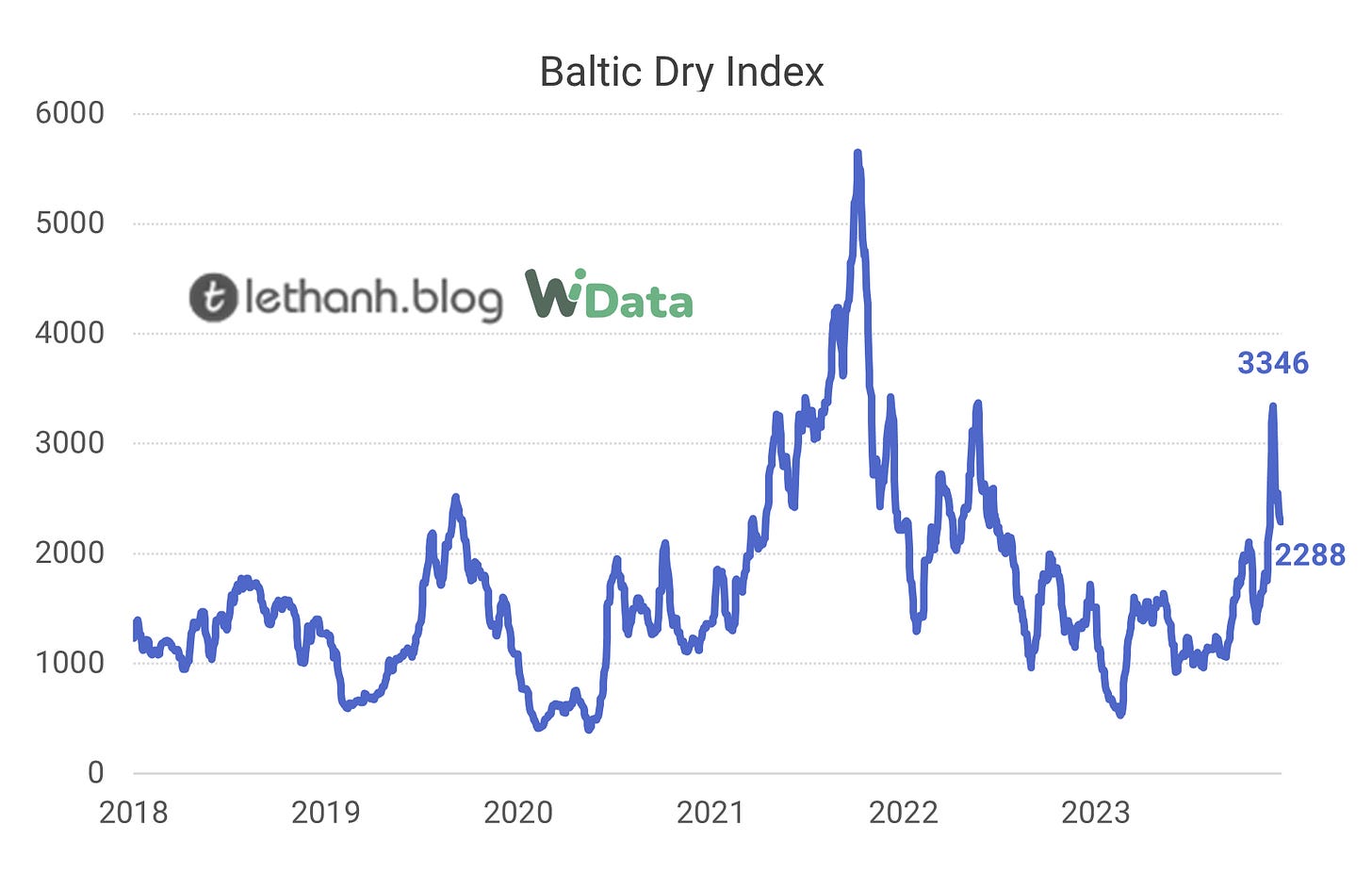

6. Chỉ số Baltic Dry Index, đo lường cước vận chuyển hàng rời của những tuyến đường chính trên thế giới giảm mạnh hơn 30% từ mức đỉnh, nhưng vẫn cao hơn 27% so với thời điểm cách đây 1 tháng.

7. Thị trường vận chuyển container không có nhiều sự biến động như vậy. Chỉ số Drewry World Container Index, đo lường cước vận chuyển container của 8 tuyến đường chính trên thế giới vẫn đang ở mức thấp. Sự thiếu đồng thuận này cho thấy hoạt động vận tải trên thế giới chưa thực sự hồi phục.

VIỆT NAM

8. Giá vàng miếng SJC tăng thêm 700 nghìn đồng/lượng trong ngày 19/11. Trong vòng 1 tháng gần nhất, giá vàng đã tăng hơn 5,2 triệu đồng mỗi lượng.

9. Lãi suất huy động tiếp tục giảm sâu, cho thấy các nhà băng đang tương đối thừa vốn. Theo đó lãi suất huy động kỳ hạn ngắn (1-3 tháng) và kỳ hạn dài (12 tháng) của nhóm NHTM cổ phần nhà nước (SOBs) giảm lần lượt 26 điểm và 23 điểm cơ bản chỉ trong 1 ngày. Hiện lãi suất huy động đã giảm sâu so với thời điểm trong dịch.

10. Điều này có thể là tin vui đối với thị trường chứng khoán. Với PE của Vnindex hiện đang ở 13,6 lần, mức chênh lệch lợi suất giữa kênh chứng khoán (được tính bằng nghịch đảo của P/E) và kênh tiền gửi tăng lên mức 2,55 lần. Dữ liệu lịch sử cho thấy đây là mức lợi suất rất hấp dẫn của kênh chứng khoán, hay thị trường đang có một mức định giá rẻ so với kênh tiền gửi.

11. Mặc dù vậy, mức định giá này dường như đang bị “bóp méo” bởi định giá của ngành ngân hàng. Nếu loại trừ nhóm ngân hàng, PE của phần còn lại đang ở mức “không rẻ”, khoảng 20,0 lần.

12. Một sự đối nghịch khá thú vị, PB của “phần còn lại” lại đang ở vùng thấp lịch sử với mức 1,8 lần.

13. Thực chất, thậm chí mức PE 20,0 lần của nhóm phi ngân hàng cũng không phải là đắt nếu so với kênh tiền gửi. Mức chênh lệch EP của nhóm phi ngân hàng và lợi suất kênh tiền gửi đang ở vùng trung bình của nhiều năm.

14. Và cuối cùng, yếu tố quan trọng nhất trong định giá: Forward. Lợi nhuận sau thuế (trượt 12 tháng) của nhóm phi ngân hàng đang giảm mạnh “bất thường” và đây cũng là nguyên nhân khiến PE nhóm này bị nhấc lên cao. Hiện tại mức lợi nhuận này đang thấp hơn mức “lợi nhuận tiềm năng” (được đo bằng đường tuyến tính lợi nhuận) khoảng 47%. Nếu lợi nhuận của nhóm phi ngân hàng hồi phục trong 12 tháng tới, (kịch bản cơ sở 15-30%), định giá của nhóm phi ngân hàng chắc chắn đang rẻ.

Chúc các bạn có 1 ngày tốt lành !

Cảm ơn Anh

Các con số thú vị ạ